解析日本JCT和ACP带来的利与弊

时间:2023.05.26 来源:雨果跨境

1、JCT概述及缴纳抵扣工作原理

2、什么是合格发票留存制度?

3、注册JCT后的利与弊

4、日本的两种清关方式

5、注册JCT后,卖家用什么方式进行清关?并进行进口消费税的合规抵扣?

1、JCT概述及缴纳抵扣工作原理

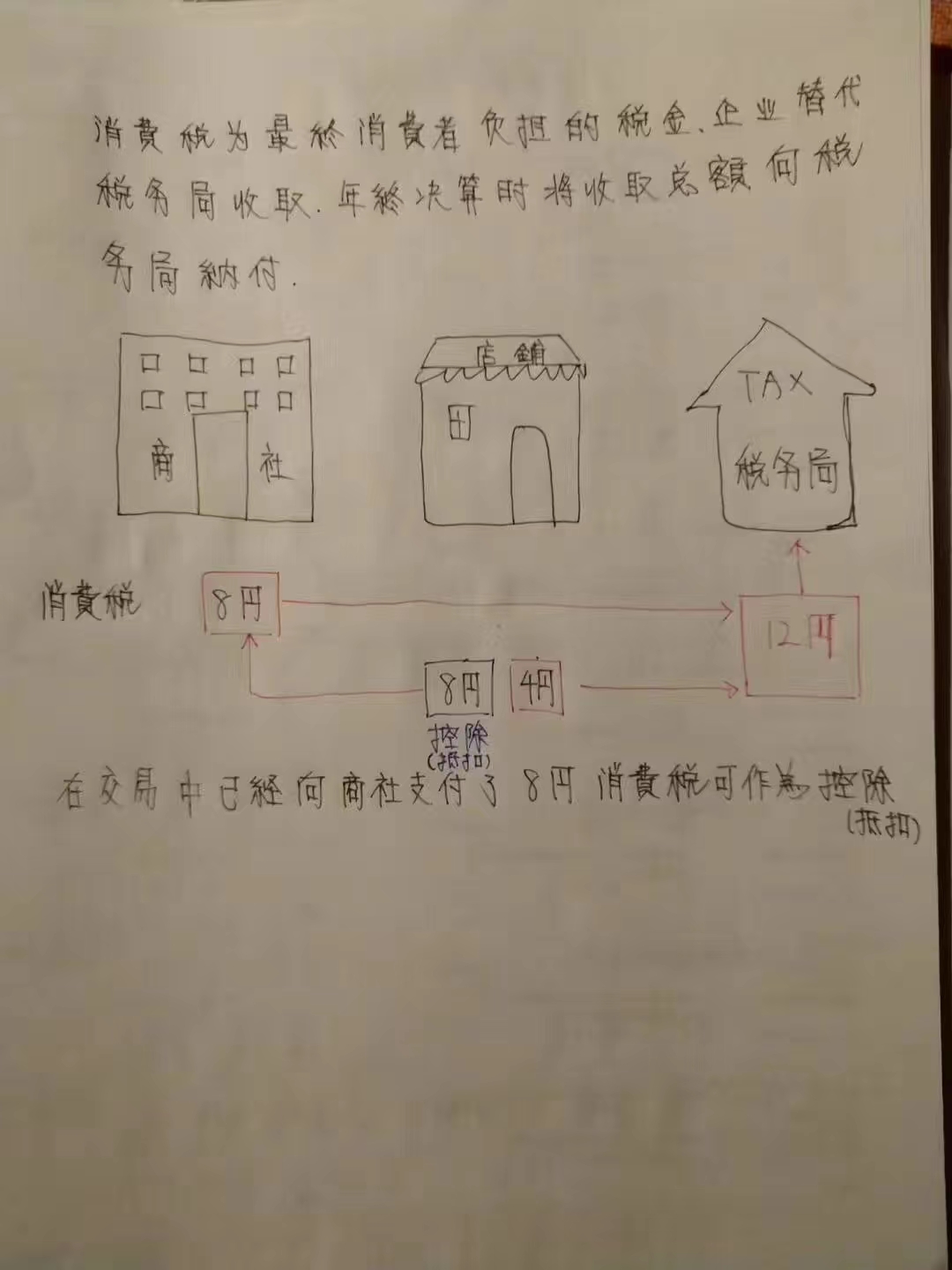

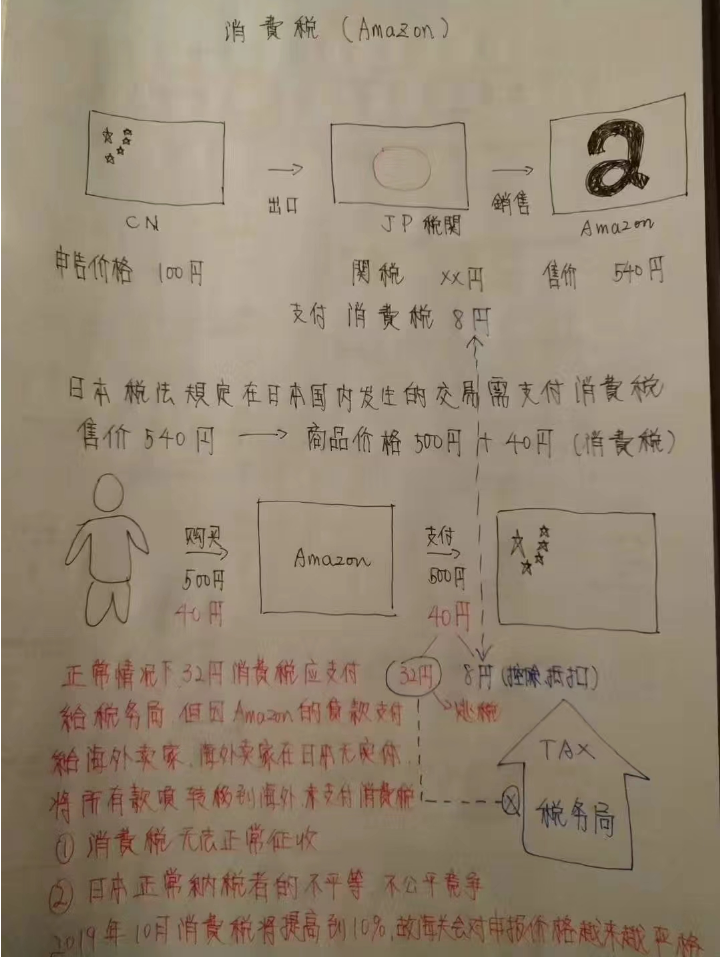

JCT,即日本消费税,是日本政府于1989年开始征收,经历过几轮的上调,标准税率逐渐提高到现在的10%,由消费者负担的消费税。在日本只要产生交易,消费者都要缴纳消费税,然后由企业或是店铺进行代收,在年度纳税申报时,再把代收的消费税交给日本政府。目前,JCT是亚马逊日本站非常热门的话题。

JCT缴纳抵扣原理是:比如某产品售卖价为11000日币(含税),该售价代表的含义是,实际售价为10000日币,消费税为1000日币,商铺的产品采购价假设是4400日币(税后),消费税就是400日币,那么商铺在年度纳税申报时,需要缴纳的消费税是销项1000日币-进项400日币=600日币。

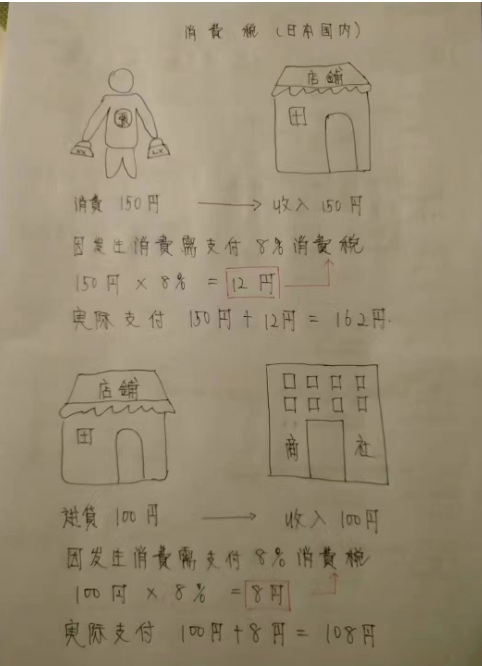

下图为HYK株氏会社李社长在2019年讲解JCT税务制度时的手绘流程图(当时的日本消费税率是8%):

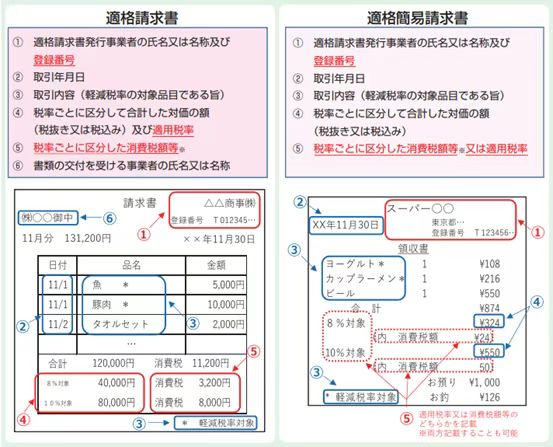

2、什么是合格发票留存制度?

2023年10月1日前,日本消费税发票制度是比较简易的,商家手写样式不等的发票并盖章,消费者就可以作为类似的发票拿去成本抵扣,所以日本税局为了堵住这个漏洞,决定在今年的10月1日开始实行合格发票留存制度。

合格发票可以简单理解为国内的增值税发票,但是日本税局要求必须注册JCT税号,才能开具合格的、可以抵扣的税务发票,发票内容需要会显示出必要的发票内容要素,比如JCT号、品名、金额、国内消费税率、地方消费税率等等,开具完整合格发票后,才可做帐抵扣进项消费税。

所以,如果是亚马逊卖家,那么订单客户有需求开具合格发票时,店铺主体没有注册JCT,就开不了合格发票,那会对销售产生很大的影响。所以,这也是亚马逊日本站一直在催促、引导卖家注册JCT的一个重要原因。

下图就是合格发票需要载明的一些内容信息:

是否需要注册JCT?JCT有什么利弊?能不能带来什么效果?这些是值得卖家深思的问题。

从销售的环节来说,如果目标客人是个人客户,那他们是不需要开票的,因为他们不用纳税申报,不需要发票来抵扣。就像我们在国内的电商平台上买东西,我们会关心有没有增值税发票吗?完全不会!

有卖家担心没有JCT,会影响到商品排名,个人认为,如果商品是销售给个人的,那影响非常有限,但如果是销售给法人,那影响肯定会很大,必须要注册JCT。

目前亚马逊的销量还是以个人客户为主,并不会因为JCT税号的原因过高得调整权重值,大多是以产品的购买率、评价、点击率等作为判断的重要标准。

当然,不看成本等其他要素,单从税务合规的角度来看,如果符合义务纳税主体要求,还是要去注册JCT的,否则可能会面临税局的追溯罚款等风险。

以下是日本JCT的注册要求:

·基准期内销售额超过1000万日元的企业。·特殊期内销售额超过1000万日元的企业。

·注册资本金超过1000万日元的企业(日本本土企业才有强制作用)。

上述基准期和特殊期和其它国家是完全不一样的,比如说,企业在2022年对2021年的年度业务核算时发现,2021年全年的销售额超过1000万日元,那么该企业需要在2022年向税局提交JCT注册申请,并在2023年1月成为纳税企业,2021年就是基准期。如果2022年上半年(1-6月份)销售额超过1000万日元,那么也要申请JCT注册,并在2023年成为纳税企业,2022年1-6月份就是特殊期。

3、注册JCT后的利与弊

优势:

a.能提高2B订单的竞争力,据亚马逊统计,超过90%的亚马逊中国卖家都收到过海外企业买家的订单。

b.财税合规有利业企业的长远经营,欧洲的VAT就是前车之鉴。欧洲VAT从2019年开始至今,从推广注册到开始调查零申报低申报到要求平台代缴代扣到平台、海关、税局数据共享,国内很多的卖家被查,损失惨重,欧洲的今天,也会是日本的明天。

c.卖家可用自己的JCT号,向税局抵扣并退回没有产生实际销售的货物进口消费税。

劣势:唯一的弊端是会增加一定的税务成本。

目前大部分卖家都是走包逆算固税的渠道,进口是按售价的35%-40%申报,终端售卖(含税价格)以后,没有再向日本政府申报纳税,相当于只缴纳了4%左右的消费税,假如10000日币商品,走包逆算固定税率,实际的固定税即10000日币*40%*10%=400日币左右。

而当注册JCT税号以后,终端售卖的价格是含10%的消费税,需要在年度纳税申报时把代收的10%消费税抵扣掉进项消费税后交给政府。

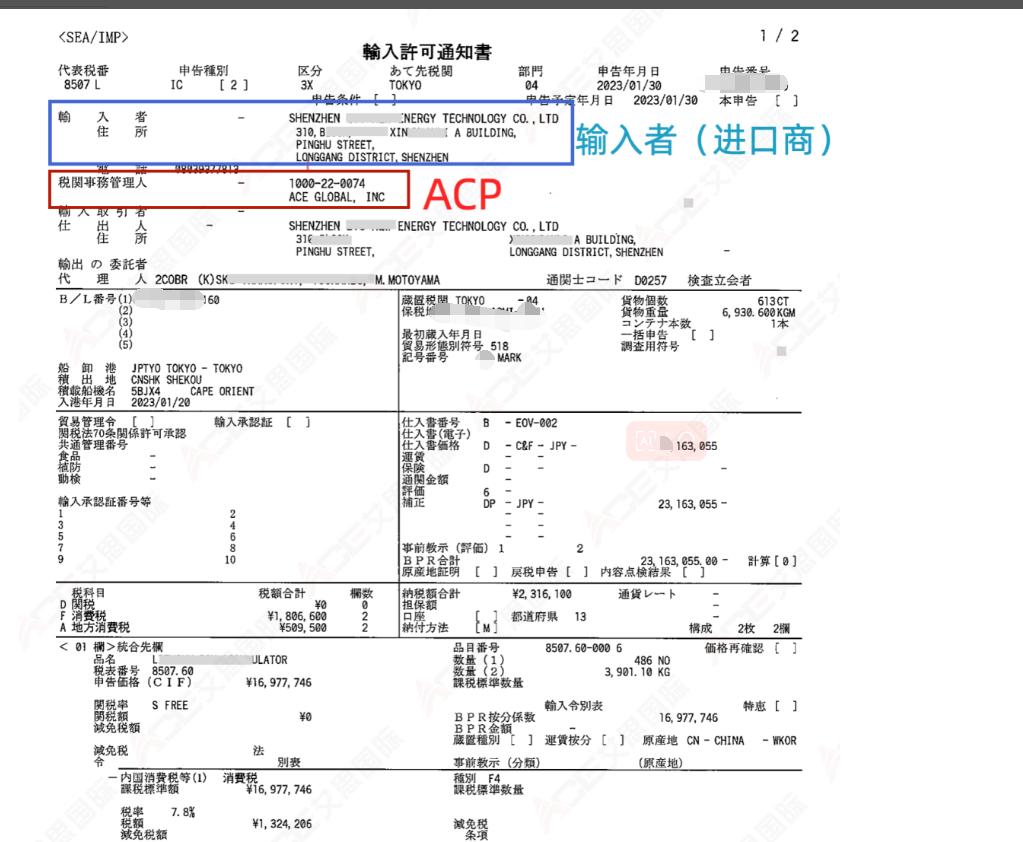

注册JCT后,进口需要绑定ACP做逆算申报,用自己的JCT注册主体作为进口商清关:

假如10000日币的商品,逆算后的申报价预计是70%左右即7000日币,进口销费税10%就是700日币,那么年度申报时需要再补交销项消费税是1000日币-进项消费税700日币=300日元,实际缴纳的消费税是:进项700日币+补交300日币=1000日元,所以,和没有注册走包逆算固税相比,要差6个点左右的利润,所以从短期利益来看,确实会增加一定的税务成本。

4、日本的两种清关方式

IOR(登记进口商)清关:登记进口商是进口事务的责任者,也是进口货物的购买者,负责确保进口到日本的货物 遵守当地的法律和条例,并且支付进口时产生的税费 。

ACP(海关事务代理人):所谓ACP,海关事务代理人。简单来说,就是如果不居住在日本的人/公司需要办理海关手续时,可以指定代理人/公司协助办理海关手续,在规定的文件中填写必要的信息,办理进出口申报手续、见证检查、缴纳关税、接收海关签发的文件和接收退税等工作。

ACP制度和IOR(Importer of Record,注册进口商)的区别在于:税金缴纳以及其他需要配合的工作方面,前者没有货物的所有权,不负有货物的法律责任。

总的来说,ACP服务中,有缴税义务的是卖家本人,ACP只起到管理、代理作用,是协助办理手续为主的。

如果要成为ACP海关事务代理人,是需要向日本海关提出申请的。无论是个人或者公司,都可以申请成为ACP资格。要注册成为ACP海关事务代理人的流程其实不复杂,需要填写一个《税関事務管理人届出書》,再加上委任状和公司相关资料,然后提交给海关审核即可。

5、注册JCT后,卖家用什么方式进行清关?并进行进口消费税的合规抵扣?

为什么要来解释这个ACP清关模式呢,主要是因为海外卖家注册JCT后,在年度申报纳税,需要抵扣进口缴纳的消费税,那需要有合格的税单来进行抵扣,(税单上的进口商必须是JCT纳税主体才可以抵扣),所以,想要获取合规的海关税单,就必须采用ACP模式清关,ACP清关时,海关要求逆算申报。

因为最终进项消费税在年度纳税申报时是可以抵扣的,所以对于零关税率的产品,逆算与否也都一样,逆算无非就是进口时先缴纳的消费税要多,但年度纳税申报时补交的就会少,因为最终缴纳的消费税都是销售额的10%。

但对于有关税率的货物特别是纺织类等高关税率的产品,逆算申报就影响比较大了,因为逆算申报的申报价会比较高,所以就会产生比较高的关税。

但从合规角度来说,注册JCT税号以后,只能绑定ACP清关模式,才可以实现合规要求,进行合规清关,并且有合格的税单可以作进项消费税抵扣。

如果注册了JCT,但没有绑定ACP模式申报,就无法获得合格税单,再加上年度纳税申报方式是标准申报方式,那就要缴纳双重的消费税了,但是如果有申请简易申报的JCT主体,就除外。

因为简易申报不需要提供合格发票,直接控除8%进项,只需缴纳2%。注册了JCT税号后符合条件并申请简易申报的卖家,物流方面就可以考虑选择走包逆算固税渠道,可以在合规的同时,降低一定的关税成本。

图:日本海关输入许可通知书(税单)

ACP模式清关跟“固税”包逆算相比,最大区别在于是否有合规税金单可用于JCT税务抵扣,清关主体(输入者)为JCT税号主体。

总之,对于JCT是否马上注册,我们建议:

a.对于以企业订单为主的,需要立即注册。

b.对于品牌卖家或是工厂卖家,准备长期耕耘日本市场,需要尽早注册布局,合规是趋势,可以借鉴下欧洲的VAT税改历程,我们认为,欧洲的今天也会是日本的明天。